La Fundación Agropecuaria para el Desarrollo de Argentina lanzó un novedoso informe sobre cómo se conforma el precio de la carne bovina. El ya conocido Indicador se publica de manera semestral y explica el precio de una manera secuencial, para una presentación más simple de qué conceptos lo conforman.

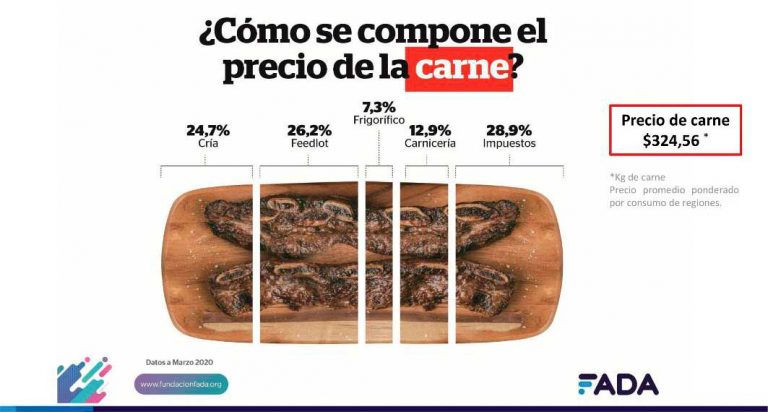

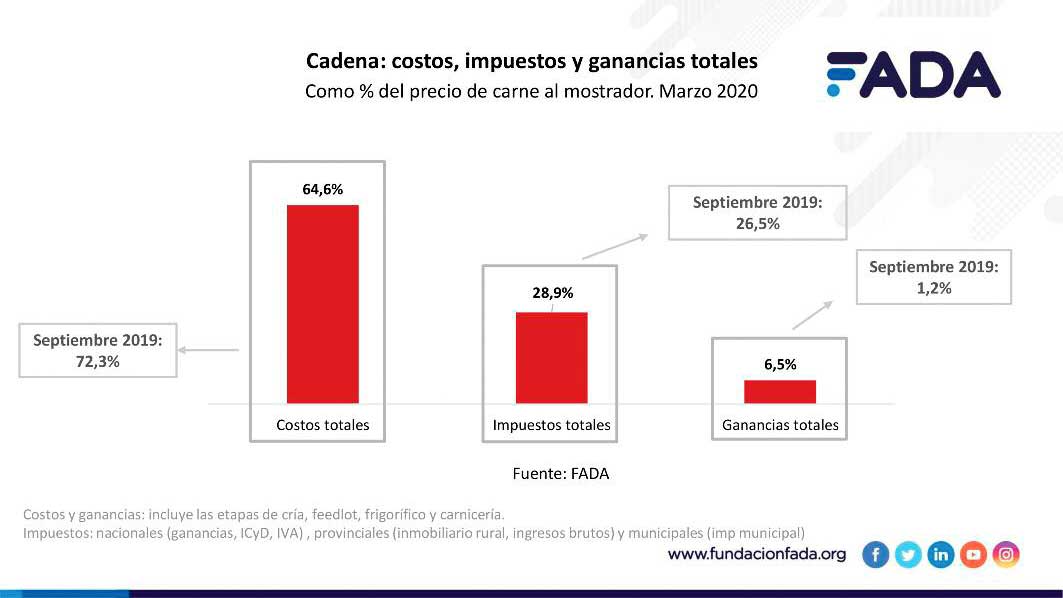

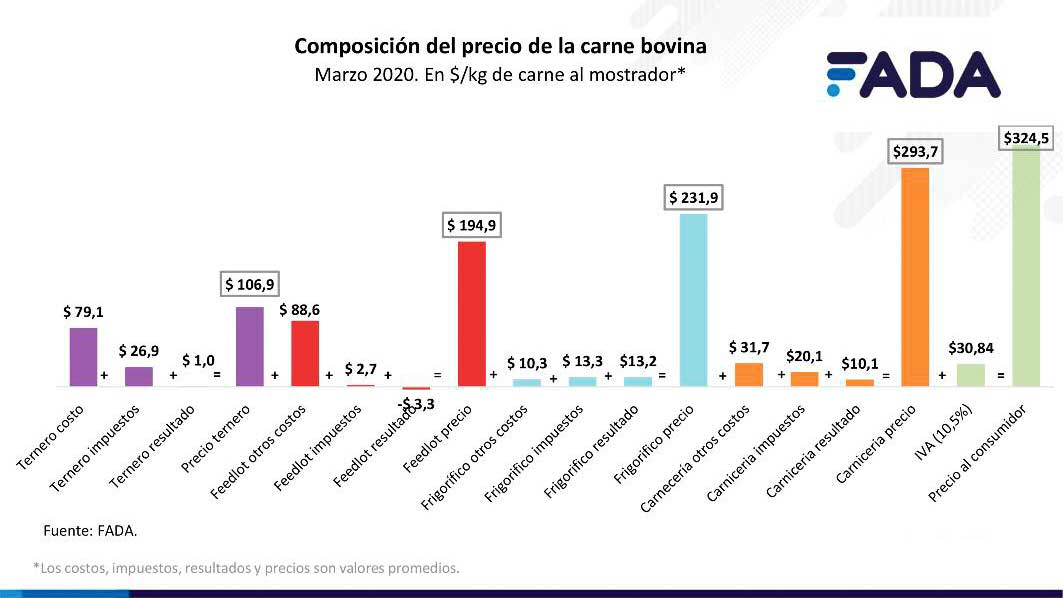

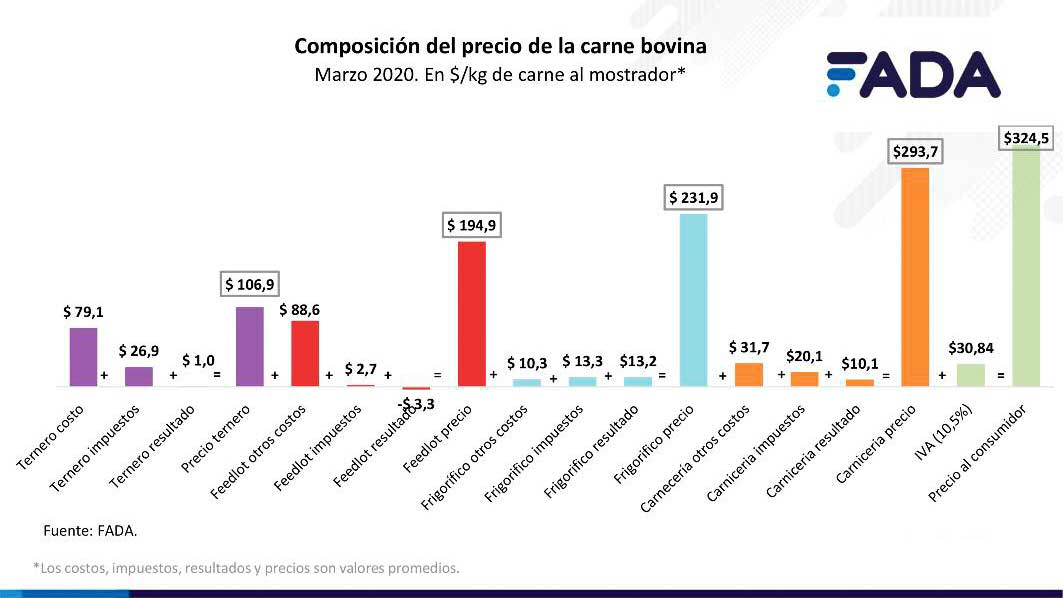

El informe de FADA demuestra que, la carne en marzo tuvo un precio promedio de $ 324,56 por kilogramo, de ese precio el ternero representa el 24,7% ($ 80,06), el feedlot el 26,6% ($ 85,30), el frigorífico el 7,3% ($ 23,62), la carnicería el 12,9% ($ 41,79) y los impuestos el 28,9% ($ 93,79). Del precio final de la carne, el 64,6% ($ 209,66) son costos de la cadena, 28,9% ($ 93,79) impuestos y 6,5% ($ 21,11) resultados.

La cadena presen-ta un resultado global positivo mientras que el feedlot continúa presen- tando pérdida de – $ 1,43 por kilo de novillo en pie.

Composición del precio

En este informe, se expresan los precios de cada eslabón de dos formas: la primera, son los precios como salen del eslabón y que representan a su vez, el costo del siguiente. La segunda, se expresan dichos valores equivalente al precio del kg de carne en el mostrador. “Para esta segunda forma se requieren conversiones matemáticas que permiten que éstos sean comparables entre sí, de lo contrario, no se puede comparar un kilo de novillo en pie, con un kilo de res, con un kilo de un corte de carne en la carnicería”, revela la economista Natalia Ariño. Además, permite explicar paso a paso cómo se va conformando el precio de la carne a lo largo de toda la cadena.

En el mes de marzo se pagó por el ternero un precio promedio de $ 103,64 el kg. de animal vivo de carne al mostrador. En la siguiente etapa, se considera un proceso de engorde a corral siendo el feedlot quien adquiere el ternero, lo engorda en 176 días y se obtiene un novillo con un peso neto de salida de 380 kg. con destino al mercado interno. El precio promedio de venta del novillo al frigorífico fue de $ 90,97 por kilo de animal vivo.

El precio de venta a la salida del frigorífico en marzo fue $ 178,92 el kilo de carne al gancho. Finalmente, la carnicería, obtuvo un precio de $ 293,72 el kg. para marzo. El IVA representa el 10,5% ($ 30,84), por lo que el consumidor final pagó en promedio $ 324,56 el kilo de carne. La segunda forma de mostrar cómo se compone el precio de la carne, es expresando todos los costos, precios, impuestos y resultados económicos de cada etapa como “pesos por kilo de carne al consumidor o mostrador”, teniendo en cuenta los rendimientos, para unificar la unidad de medida y realizar el análisis de la cadena en su conjunto.

En el precio final del kilogramo de carne en mostrador, el ternero aporta $ 106,9, el novillo acumula $ 194,9 y la res $ 231,9, todos expresados en kilos de carne al mostrador. Finalmente, el precio a la salida de la carnicería coinciden en ambas formas de mostrarlo: $ 293,72 que más IVA ($ 30,84) y el precio final del kilo de carne es de $ 324,56. “Para explicarlo mejor, un kilogramo de novillo, rinde 580 gramos de res, el resto es cuero, sangre y vísceras.

Un kilogramo de res, rinde 760 gramos de los cortes de carne que se venden, el resto es merma por oreo, grasa y hueso. Así, del kilogramo en pie del novillo, sólo salen 441 gramos de carne. Por lo que se necesitan 2,27 kilogramos de novillo en pie para obtener un kilogramo de carne”, explicó Ariño. Al mismo tiempo, tanto los subproductos de la faena, como los restos en la carnicería, tienen valor y se comercializan.

Por tanto, descontando estos “recuperos” en términos de valor, se necesitan 2,14 kilogramos de novillo para obtener un kilogramo de carne. Así, si bien el precio del novillo es de $ 90,97, su aporte al precio del kilogramo de carne es de $ 194,9.

IMPACTOS DE LA PANDEMIA

En términos de los impactos de la cuarentena en el mercado interno, al comienzo se dio un aumento del consumo producto del intento de las personas por aprovisionarse. Luego comenzó a normalizarse la demanda en términos de volumen pero con cambios en la composición. “Básicamente, disminuyó la demanda de cortes de parrilla como el asado y las achuras y aumentó la demanda de cortes para horno y cacerola”, explicó el economista David Miazzo.

En cuanto al mercado externo, China mantuvo firme las compras incrementando de enero a marzo de 2020 un 17,7% respecto al primer trimestre de 2019, aunque bajaron respecto al último trimestre. También aumentaron significativamente las compras por parte de Rusia, Estados Unidos y Chile mientras que se mantuvo variable la compra de Países Bajos y una caída de Alemania e Italia por 5% y 26,7% respectivamente.

En las últimas semanas se han verificado tres tendencias. Por un lado, una caída abrupta de las exportaciones a Europa, en especial de los cortes de mayor valor, entre ellos cuota Hilton. Este tipo de carne enfriada que se exporta a Europa se utiliza principalmente en restaurantes y hoteles, actividad que está prácticamente paralizada en Europa.

Por otro lado, China lleva varias semanas con recuperación de la demanda, luego de la caída de enero y febrero cuando tuvo su pico de Covid-19. La última tendencia, es una caída de los precios de exportación, producto de la caída de demanda y la baja de precios de gran parte de los productos agropecuarios. “Si bien el escenario no es claro, para el resto del año se puede esperar una demanda retraída con impactos negativos en los precios.

Si bien en algunos países del hemisferio norte la situación puede comenzar a normalizarse en los próximos meses, la caída de la actividad económica, el aumento del desempleo y la pérdida de poder adquisitivo serán consecuencias que perdurarán” analizó el economista. En este contexto, dentro de la oferta de carnes, la carne bovina es tal vez la que más puede sufrir, ya que es la carne más costosa, por lo que ante caídas del ingreso es sustituida por carnes más económicas como el pollo o el cerdo.

Esta reacción de los consumidores es esperable a nivel mundial y a nivel Argentina. Será clave para Argentina mantener un tipo de cambio real competitivo, que permita amortiguar la caída de precios a nivel internacional y seguir traccionando la producción de hacienda y carne. De lo contrario, el precio de la carne estará acorralado por la caída de precios a nivel internacional y la caída del poder adquisitivo y el consumo en el mercado interno.

Coyuntura del mercado

En el primer trimestre de 2020, en base al Ministerio de Agricultura Ganadería y Pesca de la Nación, la producción y la faena de animales se muestran en crecimiento respecto al mismo periodo de 2019. En los primeros tres meses de este año, se destaca la caída en la participación de hembras con destino a faena, una de las razones por las que se liquidó menos vientres, es por la recomposición del precio del ternero (20%) y el novillito (9%) durante la primera parte del año.

Durante 2019, el 73% de la producción de carne se destinó al mercado interno, el restante 27% fue exportado. En el primer trimestre de 2020, las exportaciones aumentaron en torno a un 15% respecto mismo periodo de 2019, por lo que ingresaron al país un total aproximado de 197,8 millones de dólares.

El principal socio de Argentina continuó siendo China, comprando el 75% de carne exportada y, en segundo lugar, se ubica la Unión Europea con una participación del 9%, destacándose del bloque Alemania.

En base a datos del INDEC, la inflación del último año fue del 48,8%, mientras que “carnes y derivados” acompañó el ritmo con un 44% de aumento. Además, si se tiene en cuenta únicamente la carne bovina, su precio aumentó en promedio, un 41% en el mismo periodo, mientras que el precio del kilo de pollo avanzó un 29,4% y el cerdo 52,9%, según datos del IPCVA. Por su lado, los salarios tuvieron una variación promedio del 37% (marzo 2019-febrero 2020) por debajo de la inflación del periodo.

De esta manera, la caída del consumo interno de carne bovina puede explicarse en gran parte por la caída del poder de compra de la población y también por el cambio en el consumo en el tipo de carne, orientando la compra a pollo o cerdo que exhiben un precio menor por kilo. “Si ponemos como ejemplo la relación asado/pollo es 2,96, es decir que, por cada kilo de asado se puede comprar casi 3 kilos de pollo.

Este tipo de sustitución es la que realizan los consumidores en momentos de pérdida de poder adquisitivo, como la que se ha visto en 2018 y 2019 y se verá en 2020”, comentó Miazzo.

¿QUÉ ES EL INDICADOR DE PRECIOS?

David Miazzo explica que “El Indicador de precios” de FADA es un seguimiento la cadena de la carne. Rastrea cómo se conforman los precios a medida que pasan por los distintos eslabones, en el recorrido que va desde el campo hasta llegar al consumidor.

El estudio tiene por objetivo macro contribuir a la transparencia y a reducir la desinformación, para obte-ner la mejor foto posible de por qué los alimentos valen lo que valen, y así poder identificar dónde pueden estar los principales problemas de cada cadena. En el proceso de construcción del indicador se utilizaron puntos de control de los precios de fuentes oficiales como los precios promedios de Rosgan para la compra de terneros y novillos, y el Instituto de la Promoción de la Carne Vacuna Argentina (IPCVA) para el precio promedio ponderado del kilo de carne en góndola.

CONSIDERACIONES METODOLÓGICAS DEL INDICADOR DE CARNE BOVINA

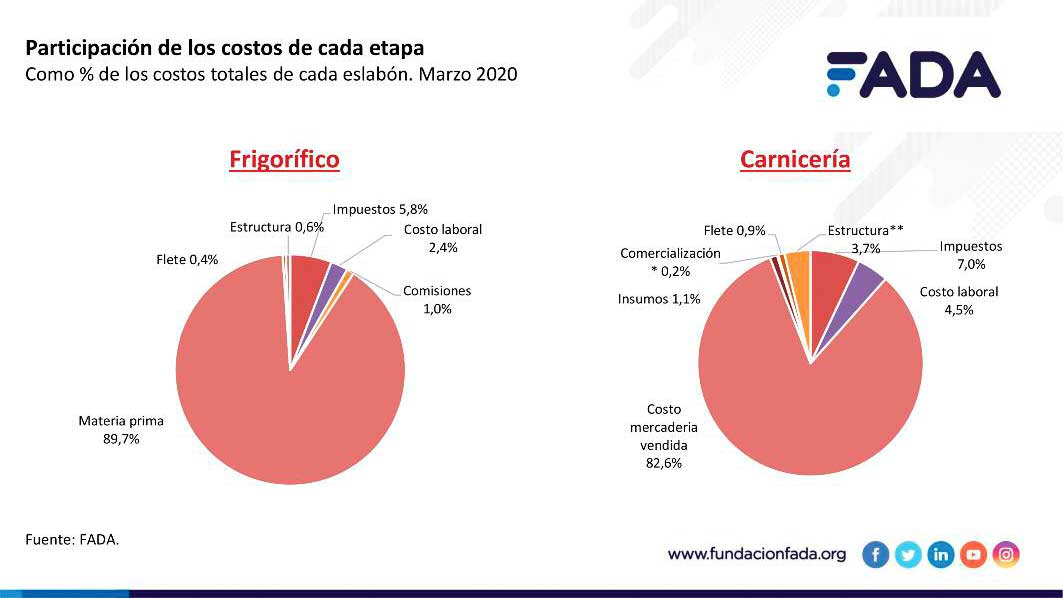

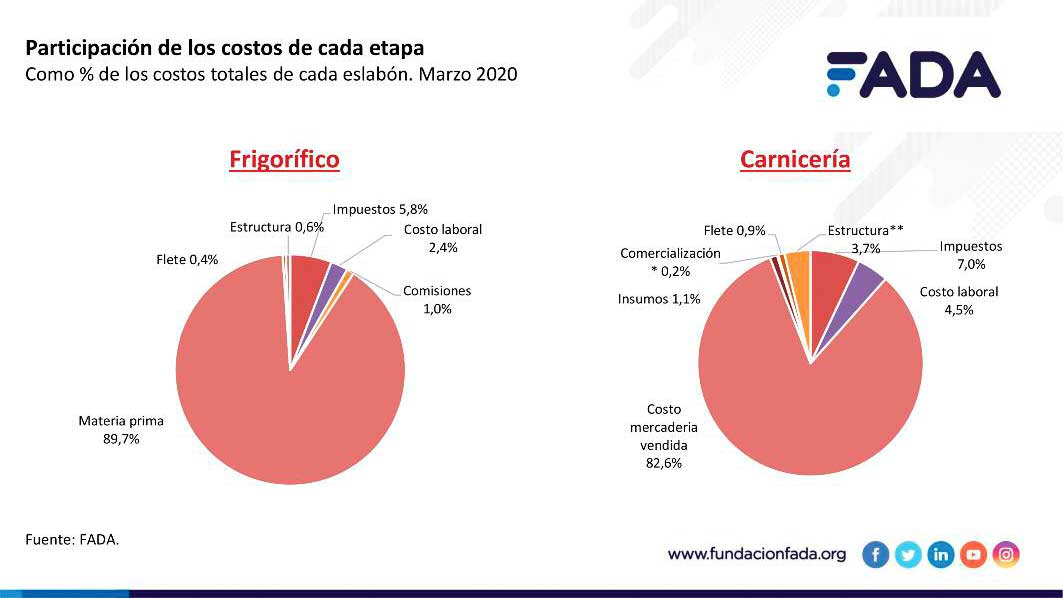

Es importante destacar que, en la construcción de dicho indicador, el precio de venta con el que sale el producto (animal en pie o res) de un eslabón, es tomado como costo para el siguiente. Hay consideraciones que se tienen en cuenta al momento de expresar los resultados del trabajo, ya que se pretende mostrar la realidad promedio de la producción primaria, industrial y comercial que conforman la cadena de la carne vacuna.

Con ese objetivo, se sabe que no existe un único mercado de ganado, de carne, ni de subproductos. Existe heterogeneidad en las tecnologías y escalas de producción a lo largo de la cadena. Los márgenes netos percibidos dependerán de la eficiencia con la que se produzca en cada uno de los eslabones, entendiendo también que existen disparidades regionales. Todo lo anterior justifica la existencia de múltiples composiciones de precios para la carne.

En el informe se expresan los precios a la salida de cada eslabón de dos formas: la primera, son los precios de venta tal cual, mientras que la segunda expresa los precios a la salida de cada eslabón como precio equivalente del kilo al mostrador, es decir, al precio que paga el consumidor final.

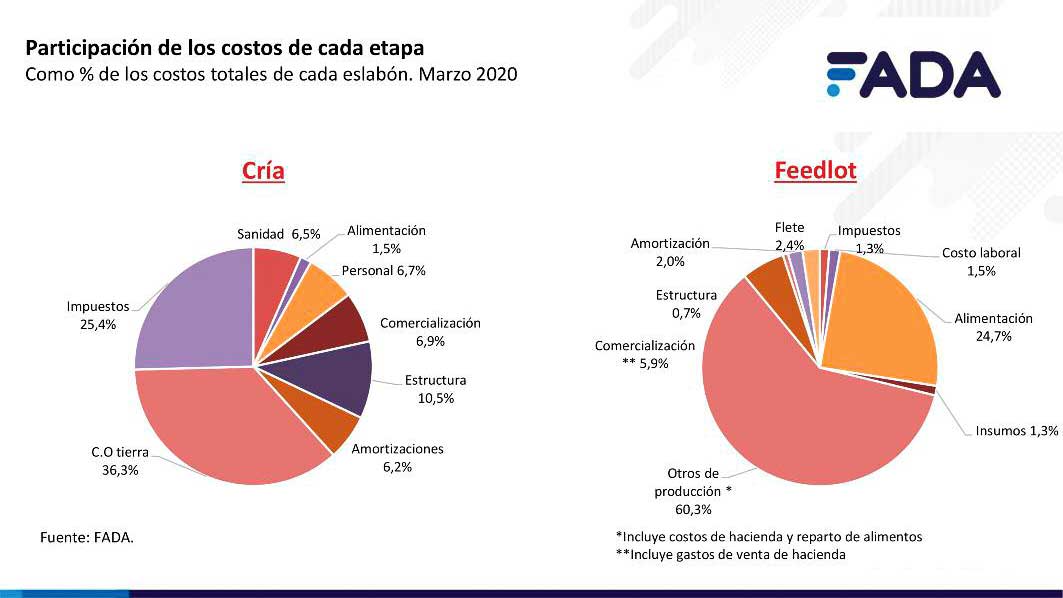

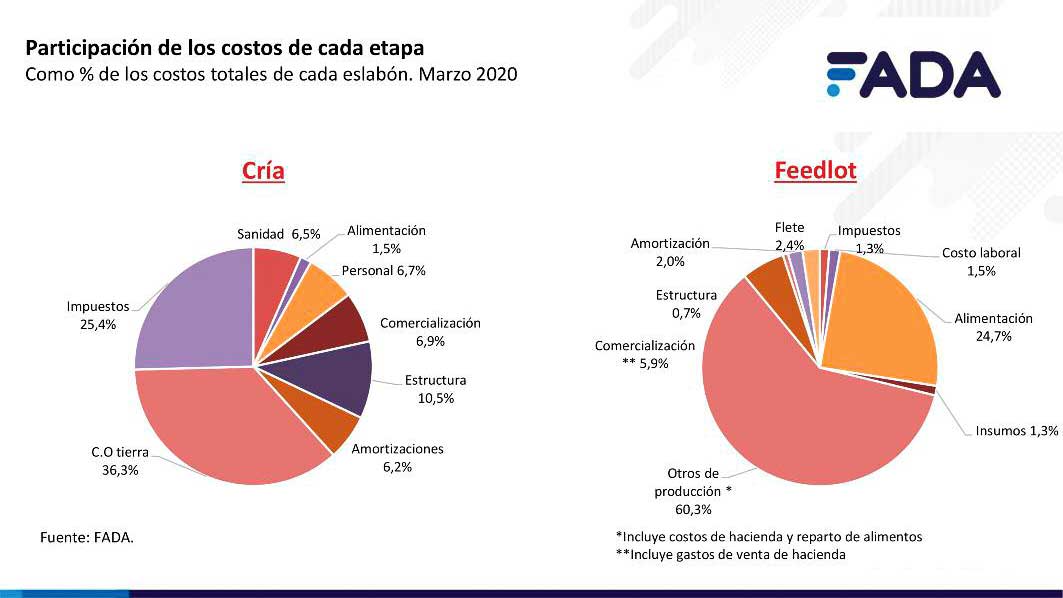

Para el modelo de cría se utiliza el modelo de la Cuenca del Salado publicado trimestralmente por el MAGyP. Se eligió dicho modelo, por ser representativo en el stock de cabezas producidas en el país y porque los parámetros técnicos se aproximan al promedio de los demás modelos regionales publicados.

El modelo de cría tiene en cuenta la cría en 450 hectáreas, donde el 95% se lleva a cabo a campo y el 5% con pasturas. Los resultados para este eslabón están expresados en $/kg. de ternero vendido. El modelo supone la venta de un ternero de 175 kg., ajustándolo a un ternero de salida en 190kg y se ajusta los costos por la proporcional diferencia de precios de salida.

En el eslabón de la cadena comprendida por el feedlot, a partir de marzo de 2020 se modificaron los pesos de entrada y salida del feedlot. Se supone la compra de ternero con un peso aproximado de 190 kg. y la venta de un novillito de 380 kg. netos con destino al mercado interno.

Dicho peso se corresponde con el peso promedio nacional de la res para la categoría novillito, que comprende 221 kg. al gancho. Además, el feedlot promedio que se utilizó está compuesto por 500 cabezas por unidad productiva, 1037 cabezas al año con un incremento del peso en torno a 1,2 kg. por día y 176 días de engorde.

Respecto al frigorífico, se consideró una faena mensual de 5000 cabezas con un rendimiento (pie/gancho) del 58%, recupero de subproductos del 5% y un desbaste del 5%. Finalmente, el peso promedio por res es de 221 kilos.

En la compra de la carne, la carnicería tiene un rendimiento del 76% sobre la res al momento del desposte; sin embargo, existe un “recupero” por la venta de huesos y grasa. En el proceso de construcción del indicador se utilizaron puntos de control de los precios de fuentes oficiales como los precios promedios de ROSGAN para la compra de terneros y novillos, y el Instituto de la Promoción de la Carne Vacuna Argentina (IPCVA) para el precio promedio ponderado del kilo de carne en góndola.

RESUMEN DE DATOS RELEVANTES

La carne en marzo tuvo un precio promedio de $ 324,56 por kilogramo, de ese precio el ternero explica el 24,7% ($ 80,06), el feedlot el 26,2% ($ 85,30), el frigorífico el 7,3% ($ 23,62), la carnicería el 12,9% ($ 41,79) y los impuestos el 28,9% ($ 93,79). La cadena presenta un resultado global positivo de 6,5% ($ 21,11) por kilo al mostrador.

El feedlot continúa presentando perdida de – $ 1,43 por kilo de novillo en pie. Del precio final de la carne, el 64,6% son costos de la cadena y 28,9% impuestos y 6,5% resultados, Las exportaciones de carne durante 2019 alcanzaron un récord histórico, enviando al mercado externo el 27% de la producción.

En el primer trimestre de 2020, las exportaciones aumentaron en torno a un 15% respecto mismo periodo de 2019. En los últimos seis meses hubo una recomposición del 20% en precio del ternero de USD 1,37 a USD 1,64 en marzo. En el caso del novillo el aumento fue de un 9% pasando de USD 1,32 en septiembre de 2019 a USD 1,44 en marzo.